Así descubre la Agencia Tributaria a los autónomos que pagan en efectivo por encima del límite permitido

El Congreso podría aprobar pronto el nuevo proyecto de ley de medidas contra el fraude fiscal, que incluye una reducción del límite permitido para pagos en efectivo de 2.500 a 1.000 euros. Así detecta la Agencia Tributaria cuando los negocios infringen esta norma.

El Consejo de Ministros aprobó a finales del pasado año el Proyecto de Ley de Medidas de Prevención y Lucha contra el Fraude Fiscal que pronto podría superar el trámite parlamentario y que recoge varios cambios en algunas normas y figuras tributarias. Entre las principales medidas se encuentra la prohibición del ‘software de doble uso’ para ocultar los ingresos reales, y sobre todo, una mayor limitación de los pagos en efectivo entre profesionales, que se reducirá de los 2.500 euros actuales a sólo 1.000 euros, con el fin de atajar al máximo este tipo de operaciones difíciles de controlar para la Agencia Tributaria.

Con la bajada de este límite, los autónomos ya no podrían realizar operaciones superiores a los 1.000 euros en metálico al comprar o vender a otros empresarios. Probablemente, dicha "reducción del límite permitido se producirá a lo largo de este año, una vez se convalide y desarrolle el proyecto de ley en el Congreso. Precisamente ésta es una de las novedades más importantes y que más interesan al Gobierno, porque significaría atajar aún más el fraude a pie de calle, así que es muy probable que salga adelante", explicó José María Mollinedo, secretario general del sindicato de técnicos de Hacienda, Gestha.

Sea cuál sea el límite, la ley ya prevé sanciones para los autónomos que superen la cuantía permitida para pagos en metálico superiores a los 2.500 euros actuales -o a los 1.000 euros previstos en el nuevo proyecto de ley-. Así, se considerarán "sujetos infractores" tanto las personas o entidades que paguen como las que reciban cantidades en efectivo incumpliendo la limitación vigente. Esto significa que tanto el pagador como el receptor responderán de la infracción que se cometa y de la sanción que se imponga. La Agencia Tributaria podrá dirigirse indistintamente contra cualquiera de ellos o contra ambos.

De hecho, se trata de una infracción tipificada como 'grave', y cuya base de la sanción será la cuantía pagada en efectivo en las operaciones de importe igual o superior a 2.500 euros y la multa a pagar será de un 25% de dicha base. Así, si un autónomo pagara o cobrara 4.000 euros en metálico, se tendría que enfrentar a una multa de 1.000 euros. Multa que puede ser cada vez más frecuente, habida cuenta de que uno de los objetivos del nuevo plan de control tributario es precisamente estrechar el cerco sobre los pagos en efectivo que se hacen, habitualmente, entre los pequeños negocios.

Así Hacienda suele detectar que se ha infringido el límite

Ahora bien, "lo normal es que cualquier profesional que se salte el límite de pagos en efectivo, no emita factura ni tampoco lo registre en su contabilidad. Para averiguar que existen ingresos no declarados hay muchas formas, pero cuando se detecta que el autónomo se ha saltado los límites de pago en efectivo, casi siempre, es porque una de las partes ha denunciado. Cabe recordar que aunque ambos tienen responsabilidad - tanto el que recibe el pago como el que paga saltándose los límites- el primero que denuncie en los siguientes tres meses estará exento de sanción", explicó el secretario general de Gestha, José María Mollinedo.

Concretamente, y según recoge la ley, "esta acción no dará lugar a responsabilidad por infracción respecto de la parte que intervenga en la operación cuando denuncie ante la Agencia Estatal de Administración Tributaria, dentro de los tres meses siguientes a la fecha del pago efectuado en incumplimiento de la limitación, la operación realizada, su importe y la identidad de la otra parte interviniente. La denuncia que pudiera presentar con posterioridad la otra parte interviniente se entenderá por no formulada".

Y precisamente éste es el motivo principal por el que los técnicos suelen detectar a autónomos y empresarios que infringen las limitaciones de los pagos en efectivo. "Estas denuncias no suelen ser por arrepentimiento espontáneo, sino porque una de las partes ha quedado insatisfecha por el trabajo pactado. Casi siempre suele darse cuando un empresario hace un servicio y la otra parte no paga, ya que en este caso no hay factura de por medio y no se puede reclamar por otra vía. O también sucede al revés, cuando se contrata un servicio, por ejemplo, de fontanería o pintura, y el cliente no queda conforme con el trabajo realizado", explicó el secretario general de Gestha.

La competencia o los propios empleados también pueden denunciar

Por supuesto, también "es frecuente que estas denuncias se realicen por parte de la propia competencia. Si alguna empresa competidora detecta, de la forma que sea, que el autónomo en cuestión suele realizar operaciones en efectivo con sumas importantes de dinero, es frecuente que denuncien. Y, por supuesto, es muy común que sean los propios empleados, tras ser despedidos, quienes denuncien que la empresa está realizando pagos por encima de los 2.500 euros", explicó José María Mollinedo.

En todo caso, hay que tener en cuenta que para que una denuncia de estas características tenga validez, debe cumplir algunos requisitos como que el denunciante presente la denuncia con su nombre o el de su empresa, " y esto disuade a muchos de presentar la denuncia, porque la mayoría no quieren aparecer identificados. Además, no basta con que haya sospechas de que se ha cometido una infracción, sino que se tiene que precisar la forma en la que se pagó, por qué producto o servicio se superó ese límite de pago en efectivo, y otros detalles de interés para que los técnicos hagan la comprobación oportuna".

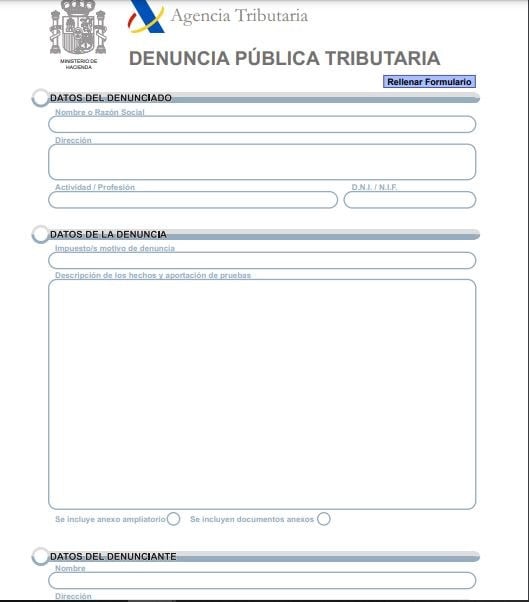

Éste sería el modelo de denuncia por infringir los límites de pago en efectivo que pone a disposición de los contribuyentes la Agencia Tributaria:

Pero lo cierto es que no siempre hace falta que los técnicos tengan constancia de que se ha superado el límite permitido para que el autónomo se enfrente a una sanción. "Más allá de las posibles denuncias, este tipo de infracciones suelen quedar fuera del control fiscal, porque se puede vender un producto por 2.500 euros y lo que supere esa cantidad pagarlo en B. Pero aunque en el curso de la comprobación no se logre sancionar por saltarse el límite permitido en metálico, sí se puede determinar, por ejemplo, que el consumo de este profesional no coincide con sus ingresos declarados", dijo el secretario general de Gestha.

Indicios para saber si hay ingresos en efectivo no declarados

Para hallar estos indicios, el Fisco utiliza fuentes de datos de todo tipo: "notaría, tráfico, registros públicos de embarcaciones y de aeronaves, de hípica e incluso de procedimientos judiciales. Sin embargo, las más importantes para detectar el fraude de los autónomos son las que se recaban con la ayuda de las entidades financieras: desde líneas de crédito, hasta ingresos y retiradas de las cuentas bancarias. Ésta es posiblemente una de las informaciones más valiosas con las que cuenta la Agencia tributaria, porque permite conocer casi al detalle el dinero que ha movido el autónomo y si la suma coincide con lo que ha declarado ", explicó el secretario general de Gestha.

Si, por ejemplo, tiene entradas por valor de un millón, como ingresos, y salidas por 800.000 euros como pagos, ya sabemos que el negocio "puede tener alrededor de 200.000 euros de beneficio. Éste es un indicio del valor añadido bruto que puede tener ese empresario y que nos va a mostrar si, de verdad, declara todo lo que gana", apuntó José María Mollinedo.

Pero, además, los autónomos "también tienen la obligación de facilitar a Hacienda cualquier cobro o pago singular que supere los 3.000 euros", dijo Mollinedo. Es decir que toda retirada o ingreso que el autónomo efectúe en el banco por valor superior a los 3.000 euros será reportado automáticamente a Hacienda para que verifique si coincide con el volumen de ingresos y gastos que declare más adelante, ya que la Agencia Tributaria entiende que todas las entradas en la cuenta del autónomo deberían coincidir con los ingresos declarados en sus respectivos modelos fiscales. Si fueran superiores podría sospecharse de la existencia de ingresos ocultos que se han percibido sin declarar.

Si no hay movimientos en las cuentas, saltan las alarmas

En todo caso, el dinero que se mueve en la cuenta es un indicio incluso cuando los movimientos se hacen fuera del banco. Con cualquier profesional, saltan las alarmas desde el momento en que "no se registra casi ningún movimiento en la cuenta y ningún tipo de consumo diario. Si un autónomo de cualquier oficio cobra en B habitualmente, lo normal es que no saque dinero de su cuenta, porque con lo que ingresa en efectivo y no declara puede vivir y consumir tranquilamente. Cuando nos damos cuenta de que el profesional no ha hecho ningún reintegro para el consumo diario, nos saltan rápido las alarmas porque lo que está claro es que nadie vive del aire", explicó el secretario general de Gestha.

En estos casos, en los que existe una sospecha fundamentada de que "hay fraude, muchas veces, no hace falta ni siquiera detectar el propio dinero en B. Aunque no descubras la venta oculta, puedes descubrir fácilmente el incremento patrimonial no justificado. No siempre se puede probar que un profesional que trabaja con clientes particulares está ingresando en efectivo sin declarar ese dinero. En todo caso, siempre se puede demostrar que no es posible que este profesional viva sin sacar ni mover dinero de la cuenta", añadió José María Mollinedo.

Así pues, se prueba que hay un incremento de patrimonio. "A partir del consumo medio estimado para una familia por el INE, según la composición familiar que esa persona tenga, se le aplicaría el volumen estimado y se llevaría esta ganancia patrimonial no justificada al IRPF, con su correspondiente escala de gravamen", explicó el secretario general de Gestha.