Calculadora de cotización por ingresos reales: aquí pueden conocer los autónomos la cuota que pagarán en 2024

- Instrucciones para usar la calculadora y averiguar, primero, la base de cotización que le corresponderá al autónomo a partir de 2023

- Varios ejemplos prácticos para usar la calculadora de cuotas

Los autónomos ya pueden hacer una estimación de la cuota que pagarán en 2023 en base a los rendimientos netos que prevén tener este año. El Gobierno publicó el pasado martes el Real Decreto-Ley que fija el nuevo sistema de cotización para el colectivo, que todavía tiene que ser ratificado por el Congreso. Aún con todo, la norma ha esclarecido ya cuál sería el método para calcular la cuota de cada trabajador por cuenta propia en función de sus ingresos.

Ahora que ya está publicada esta fórmula, la gestoría Barcons, despacho especializado en asesoramiento a profesionales y pequeños empresarios, elaboró en exclusiva para Autónomos y Emprendedores una herramienta que permite a los autónomos elaborar una previsión de los rendimientos netos que podrían tener durante este año (que se puede descargar en este enlace, aunque es recomendable leer primero las instrucciones). Sólo con esto, los profesionales pueden adelantarse y saber, aproximadamente, cuánto van a tener que pagar de cuota a la Seguridad Social al año que viene, cuando está previsto que ente en vigor la reforma del Régimen Especial de Trabajadores Autónomos (RETA)

El método para calcular los ingresos reales que se utilizarán para fijar la base de cotización de cada autónomo se basa en primer lugar en los rendimientos netos a declarar a la Agencia Tributaria anualmente, es decir, en los ingresos menos los gastos deducibles que haya tenido el autónomo en 2022. A este resultado habría que sumar la cuota de autónomos. Finalmente, habría que restar un 7% de gastos difícilmente justificables, en el caso de ser autónomo persona física. Si fuera societario, la cifra sería un 3%.

El problema, lógicamente, es que ahora mismo no se puede saber a ciencia cierta qué base de cotización se fijará para cada autónomo porque todavía no ha terminado el año 2022 y, por lo tanto, no se conocen aún los rendimientos netos que ha tenido este año cada trabajador por cuenta propia. No obstante, la herramienta elaborada por la gestoría Barcons para este diario permite hacer una estimación de los ingresos reales que cada trabajador por cuenta propia prevé tener para este año. Con ello, ya se podría saber aproximadamente la base de cotización y la cuota que pagaría el trabajador por cuenta propia desde 2023.

Instrucciones: así puede estimar cada autónomo la base de cotización que tendrá para 2023

La calculadora funciona de forma muy sencilla. El autónomo tiene que descargar este documento Excell. Al abrirlo, puede observar que hay dos áreas diferenciadas. La primera sirve para calcular los rendimientos netos fiscales, es decir, lo que prevé el trabajador por cuenta propia que va a declarar en 2022. Como todavía no ha acabado el año, lo más fácil sería hacer una media de lo que se ha ingresado y gastado durante estos primeros meses del año. Bastaría con multiplicar los ingresos medios mensuales por 12 y los gastos también por la misma cifra.

Una vez se tenga la previsión de ingresos y de gastos anuales, el autónomo sólo tendrá que rellenar las dos casillas sombreadas. La primera zona corresponde a los ingresos anuales estimados para 2022 y la segunda son los gastos que se prevé tener a lo largo de este mismo año. Ojo, es importante que esta última cifra se introduzca con un signo negativo. Además, el autónomo no debe incluir entre los gastos para 2022 su cuota, ya que en la fórmula del ministerio habría que sumar ese importe. Si no se incluye como gasto, tampoco hace falta sumarlo luego.

Cuando se hayan completado estas dos casillas, la herramienta calculará automáticamente el Rendimiento Neto fiscal, que es lo que aparece en el primer apartado. Pero también, y más importante, hará una estimación del rendimiento neto a efectos de la Seguridad Social que tendría el autónomo.

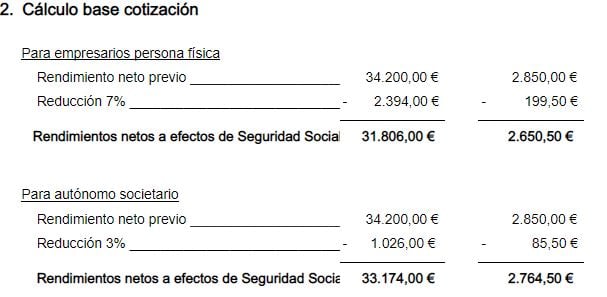

En este segundo apartado, el autónomo se encontrará ya con un resultado u otro en función de si es persona física o societario. Si es persona física, se tiene que fijar en el resultado de más arriba, para "empresarios persona física". La cifra que interesa es la de la segunda columna, es decir, el rendimiento a efectos de Seguridad Social mensual. Del mismo modo, si es persona jurídica deberá ver el resultado para "autónomos societarios", que será más elevado porque tienen meneos gastos difícilmente justificables que restar.

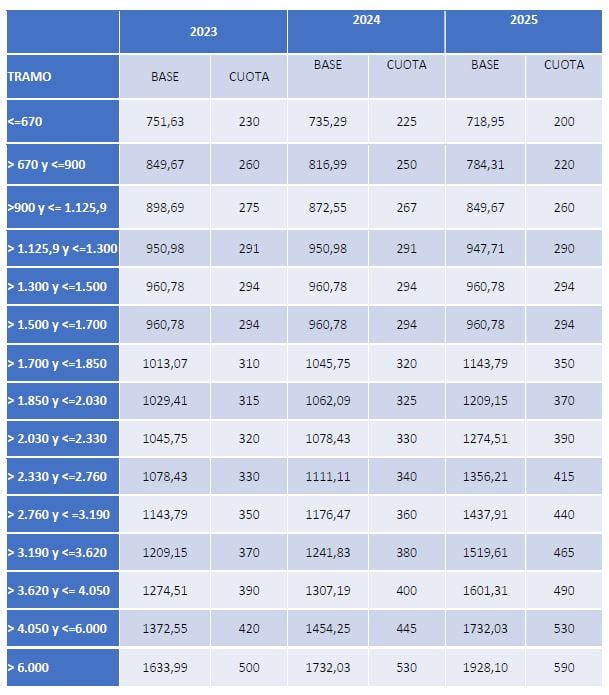

Cuota que correspondería para cada tramo de rendimientos

Con este rendimiento neto a efectos de Seguridad Social, el autónomo sólo tiene que ir a la tabla que se incluye a continuación y ver en qué tramo está ubicado y qué cuota le correspondería en 2023:

Un ejemplo práctico para usar la calculadora de cuotas

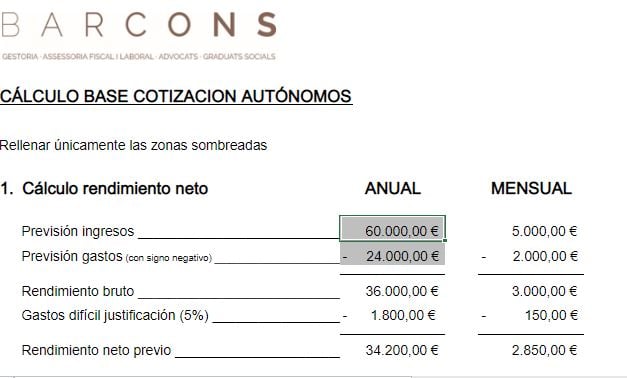

Para ilustrar el funcionamiento de la calculadora de cuotas, a continuación, se propone un ejemplo de autónomo que durante los meses de enero a junio ha ingresado alrededor de 5.000 euros al mes y ha tenido unos gastos medios deducibles de entorno a 2.000 euros. Si multiplica cada una de estas cifras por 12 obtendrá los ingresos y gastos anuales estimados para 2022, que serían 60.000 euros de ingresos previstos y 24.000 euros de gastos (en la casilla de gastos hay que poner un signo negativo antes de la cifra).

Deberá introducir ambas cifras en la herramienta en las casillas sombreadas, como se refleja a continuación:

Sólo con rellenar la previsión de ingresos y gastos anuales (60.000 y -24.000), la herramienta calculará automáticamente la previsión mensual y el rendimiento neto previo, que es lo que se declara a la Agencia Tributaria. Cabe recordar una vez más que en la previsión de gastos que haga el trabajador por cuenta propia hay que excluir la cuota de autónomos.

El apartado importante de cara a determinar la base de cotización es el segundo, que también se habrá autocompletado automáticamente. En este ejemplo, si el autónomo fuera persona física habría obtenido 2.650,5 euros mensuales. Si fuera societario, su rendimiento a efectos de Seguridad Social sería de 2.764 euros.

Con el rendimiento neto mensual, el autónomo sólo tendrá que ir a la tabla de los tramos publicada por Seguridad Social y comprobar qué cuota corresponde a su tramo. Si fuera autónomo persona física su rendimiento neto sería de 2.650 euros por lo que se ubicaría en el tramo de 2.330 a 2.760 euros, y le correspondería una cuota de 330 euros al mes en 2023.

Sin embargo, si fuera autónomo societario sus rendimientos serían de 2.764 euros y ya saltaría al tramo de 2.760 euros a 3.190 euros y ya le correspondería una cuota de 350 euros al mes en 2023.