Los autónomos pueden cambiar sus cuotas en febrero para paliar la subida inesperada del 8,6%

El incremento sin previo aviso del 8,6% en las cuotas de los autónomos ha supuesto un revés para gran parte del colectivo. El presidente de la Federación Nacional de Asociaciones de Trabajadores Autónomos (ATA), Lorenzo Amor, afirmó en exclusiva para este medio que la subida suponía “una traición al acuerdo para la reforma del RETA”. Los autónomos en revalorización automática que sufrieron este aumento inesperado en sus bases de cotización, tienen hasta finales de febrero para cambiar su cuota comunicando su previsión de rendimientos a la Seguridad Social y comenzar a cotizar por ingresos reales: en muchos casos podrán comprobar que, con ello, reducen sus cuotas a la Tesorería.

Tras recibir miles de consultas por parte de sus asociados y comentarios en redes sociales, ATA recordó al colectivo que la única forma de reducir la cuota y paliar la inesperada subida es comunicar a la Seguridad Social los rendimientos netos previstos para el presente ejercicio. Este cambio en las cuotas se comunicará a la Tesorería a través del portal electrónico conocido como ‘Import@ss’ en el que los trabajadores por cuenta propia podrán ajustar sus cuotas. “Las bases se han incrementado en un 8,6% y el tipo ha subido al 31,2%. Si los rendimientos netos del autónomo son inferiores a lo que le corresponde en su cuota actual, puede bajar esa base con efecto en marzo. La Seguridad Social le devolverá el exceso de cotización el año que viene”, explicó la federación en su cuenta de Twitter.

El presidente de ATA aseguró a este medio que “todos los autónomos cuyos rendimientos netos no lleguen a 20.400 euros al año, el 80% del total, van a pagar prácticamente igual o incluso menos de que lo que pagaban en 2022”. Sin embargo, la subida inesperada que ha experimentado el colectivo obligaría a muchos autónomos a tener que ajustar su cuota antes de lo esperado en vez de esperar a regularizar sus bases de cotización y entrar en el nuevo sistema a finales de este año.

Lo primero es comprobar si con la previsión de rendimientos netos se reduce la cuota

Uno de los primeros ejercicios que tendrán que hacer los autónomos para ajustar su cuota sus ingresos reales es cuantificar los rendimientos netos que prevén obtener a lo largo del año. Si quieren que su cuota se vea modificada y no seguir pagando la subida del 8,6% que sufrieron en enero y que pagarán también en meses sucesivos, pueden comunicar a la Tesorería sus ingresos reales para que su cambio de cuota se haga efectivo en marzo.

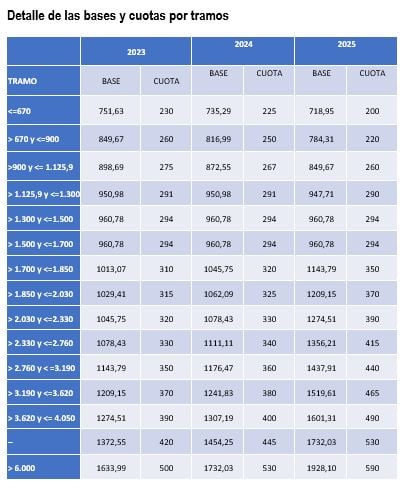

Para calcular estos rendimientos y conocer su nueva cota, la Seguridad Social ha establecido una fórmula para determinar este importe. Esta sería la siguiente: calcular primero los rendimientos netos anuales de la actividad (ingresos menos gastos deducibles), sumarle luego todas las cuotas que ha pagado el autónomo a la Seguridad Social durante el ejercicio y restarle un 7% o un 3%, en función de si se es persona física o societario. Esto les dará como resultado la base de cotización que les corresponde. Finalmente tendrán que ubicar dicho importe en el tramo de esta tabla de cotizaciones por ingresos reales para saber la cuota:

En el caso de que la cuota resultante sea inferior a la que actualmente está pagando el autónomo tras la subida del 8,6% aprobado por el Gobierno, puede merecer la pena cambiarla y comenzar ya a cotizar en el nuevo sistema por ingresos reales. En caso contrario, se puede esperar a que la propia Seguridad Social regularice su situación.

¿Dónde deben los autónomos comunicar sus ingresos para cambiar su cuota?

La comunicación de previsión de ingresos reales, mejor llamados rendimientos netos, se realizará a través del portal de la Seguridad Social 'Import@ss'. El autónomo deberá introducir sus rendimientos y, automáticamente, la Seguridad Social le informará sobre la base de cotización que le corresponde y la cuota que deberá abonar, en función del tramo dónde esté situado en función de esos rendimientos notificados.

Los autónomos que hubieran estado cotizando por bases superiores anteriormente, podrán elegir cotizar entre la mínima que les ofrece el nuevo sistema en función de su tramo o la máxima cuota que recoge el nuevo sistema. Confirmada la previsión de ingresos y, por tanto, el tramo de rendimientos netos y la cuota, 'Import@ss' será capaz de informar al autónomo sobre qué día la Seguridad Social va a proceder a pasarle el pago de la cuota.

¿Y si el autónomo ha calculado mal sus futuros ingresos o el año ha ido peor de lo que esperaba?

Si un autónomo ha pagado de más a la Seguridad Social porque o bien calculó mal sus rendimientos netos en 2023 o porque el negocio ha sufrido reveses y han bajado los ingresos, la Seguridad Social le devolverá su exceso de cotización, aunque es probable que no lo haga hasta pasados algunos meses después de que compruebe los rendimientos reales que se declaran en la RENTA.

¿Y si mis rendimientos netos disminuyen durante el año?

En el caso de que un autónomo cotice menos de lo que ha ingresado no debe preocuparse, cada dos meses podrá corregir su base de cotización para no deberle nada a la Tesorería e incluso podrá hacerlo al final de cada ejercicio.

Por el contrario, si ha cotizado de más y no se lo puede permitir, los expertos recomiendan ajustar lo máximo posible su base a los rendimientos reales para que ese exceso de cotización no tarde en volver a la cuenta de los autónomos.

Con el nuevo sistema de cotización, los autónomos podrán cambiar su cuota de cada dos meses. Un trámite que podrán realizar a través de la herramienta de Import@ss, siempre y cuando se realice durante las siguientes fechas:

- 1 de marzo, si la solicitud se formula entre el 1 de enero y el 28/29 de febrero.

- 1 de mayo, si la solicitud se formula entre el 1 de marzo y el 30 de abril.

- 1 de julio, si la solicitud se formula entre el 1 de mayo y el 30 de junio.

- 1 de septiembre, si la solicitud se formula entre el 1 de julio y el 31 de agosto.

- 1 de noviembre, si la solicitud se formula entre el 1 de septiembre y el 31 de octubre.

- 1 de enero del año siguiente, si la solicitud se formula entre el 1 de noviembre y el 31 de diciembre.