La Seguridad Social publica 8 claves para cotizar por ingresos reales y el calendario de implantación

La Seguridad Social resume en ocho claves el nuevo sistema de cotización por ingresos reales y publica el calendario para su implantación en 2023.

El Régimen General de Trabajadores Autónomos (RETA) mutará por completo el próximo 1 de enero. A partir de ese momento, entrará en vigor de manera progresiva el nuevo sistema de cotización por ingresos reales. Un nuevo modelo que ajustará las cuotas a la Seguridad Social de los trabajadores por cuenta propia a sus rendimientos netos. La Tesorería acaba de hacer público un calendario con todas las fechas de implantación y ha resumido, en ocho puntos, los aspectos más destacados de la reforma.

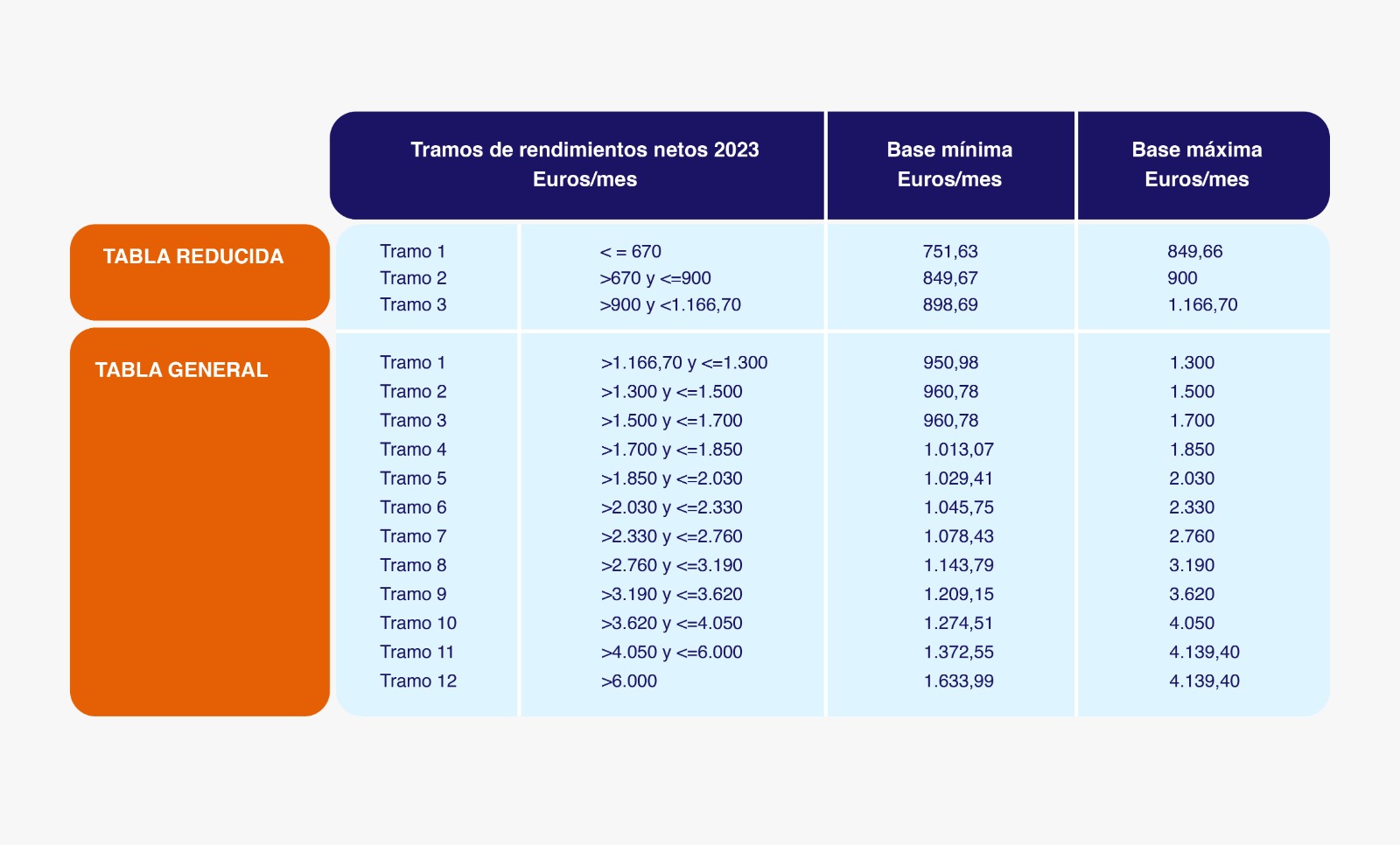

En 2023 los autónomos se enfrentarán a “una de las reformas más importantes que se han acometido nunca desde la aparición del RETA”, señaló la Seguridad Social. Durante un periodo de tres años – continuó la tesorería – se “desplegará progresivamente un sistema de quince tramos que determina las bases de cotización y las cuotas en función de los rendimientos netos del autónomo”. Periodo de transición hacía el modelo definitivo de cotizaciones por ingresos reales que se producirá “como muy tarde en nueve años”.

La primera fecha que la Seguridad Social ha apuntado en el calendario es el lanzamiento del simulador de cuotas a través del portal ‘Import@ss’, portal donde se gestionará íntegramente el nuevo sistema. A finales de este mes de noviembre, la Tesorería ha anunciado que los trabajadores por cuenta propia podrán comenzar a utilizar, sin necesidad de identificarse, la plataforma virtual que permite simular la cuota que les corresponderá abonar a partir de enero 2023 en función de sus rendimientos netos (ingresos menos gastos).

Este simulador, aseguró la Tesorería, “te pedirá elegir uno de los 15 tramos en los que se ha divido el nuevo sistema de cotización y calculará la cuota mínima y máxima” que el trabajador por cuenta propia podrá elegir en función del tramo que haya seleccionado.

Calendario oficial de implantación del nuevo sistema de cotización por ingresos reales

En el caso de que un autónomo cotice menos de lo que ha ingresado no debe preocuparse, cada dos meses podrá corregir su base de cotización para no deberle nada a la Tesorería e incluso podrá hacerlo al final de cada ejercicio. Esta son las fechas clave anunciadas por la Seguridad Social para que los autónomos se adapten al nuevo modelo de cotización:

Finales de noviembre de 2022

La Seguridad Social asegura que en esta fecha se "lanzará" el simulador de cuotas en el área pública de su web que se llama Import@ss. Sin necesidad de identificarse, el autónomo podrá simular la cuota que le corresponderá pagar a partir del próximo año con el nuevo sistema por rendimientos netos. Se podrá elegir entre los 15 tramos de cotización y, automáticamente, le saldrá la cuota mínima y máxima en función del tramo seleccionado. También habrá un enlace con una guía práctica donde se responden a las dudas más frecuentes.

Enero 2023: entrada en vigor del nuevo sistema

El 1 de enero de 2023 ha sido la fecha elegida por la Seguridad Social para iniciar el nuevo sistema de cotización por ingresos reales. A lo largo del mes y “hasta el 28 de febrero”, los autónomos podrán solicitar a la Tesorería la base de cotización mensual que se ajuste a los rendimientos netos que esperan “obtener de promedio mensual a lo largo del 2023”, concretó la Seguridad Social en su revista oficial. Estos cambios de base de cotización – prosiguió la Tesorería – surtirán efecto el próximo 1 de marzo.

En este periodo, la Seguridad Social remarcó que, junto a la solicitud de cambio de base de cotización, los autónomos deberán comunicar el “importe de los rendimientos netos que esperan obtener” a través del portal ‘Import@ss’.

Marzo de 2023

A partir del 1 de marzo del próximo año, comenzará el plazo para comunicar a la Tesorería – en el caso de que fuese necesario – un cambio de la base de cotización que entrara en vigor en mayo del mismo año. A su vez, adelantó la Seguridad Social, se lanzará “un simulador de cuotas en el área privada de Import@ss”. “Cada autónomo, en función de su situación particular, podrá realizar simulaciones de cuota específicas para su situación, en función del momento de la consulta”, concretó la administración del Estado.

Mayo de 2023

Nuevo plazo para que los afiliados al RETA comuniquen a la Seguridad Social los posibles cambios de tramos de cotización que entrarán en vigor en julio.

Julio de 2023

Nuevo periodo para que los autónomos trasladen a la Tesorería los posibles cambios que deban acometer en su base de cotización y que se harán efectivos en septiembre.

Septiembre de 2023

Nuevo periodo habilitado para comunicar un cambio de base de cotización con entrada en vigor en noviembre. “Se trata del último cambio con efecto en las cuotas a abonar en 2023”, señaló la Seguridad Social.

Octubre de 2023

El 31 de octubre de 2023 será “el último día para la comunicación de actividades y, en su aso, participación en sociedades para los autónomos que estuvieran dados de alta antes del 1 de enero de 2023”, explicó la Tesorería General.

Noviembre de 2023

Se abre un nuevo periodo para comunicar un cambio de base de cotización que, en este caso, no tendrá efecto en 2023 y entrará en vigor en enero de 2024.

La Seguridad Social da 8 claves para entender el nuevo sistema de cotización

Desde la Tesorería remarcaron que se trata de uno de los cambios del sistema de autónomos “más importantes que se han acometido” y puso en valor que esta reforma nace fruto del acuerdo entre la administración del Estado y las organizaciones de autónomos y interlocutores sociales.

Para mejorar la comprensión de este modelo de cotización completamente nuevo, la Tesorería ha resumido en ocho puntos las claves de la reforma recogida en Real Decreto-Ley 13/2022. Algunos de estos apartados podrían inducir al error. Desde la Federación Nacional de Asociaciones de Trabajadores Autónomos matizaron los puntos presentados las claves de la Seguridad Social para no confundir a los autónomos:

1. Entrada en vigor

A partir del 1 de enero de 2023 se despliega progresivamente (durante 3 años) un sistema de quince tramos que determina las bases de cotización y las cuotas en función de los rendimientos netos del autónomo, como transición al modelo definitivo de cotizaciones por ingresos reales que se producirá como muy tarde en nueve años.

2. Cuotas

Las cuotas mensuales a la Seguridad Social irán desde los 230 a los 500 euros al mes en 2023, y de los 200 a los 590 euros al mes en 2025, siempre en función de los rendimientos netos, la base de cotización que elijas según tus rendimientos y el tipo de cotización de autónomos que esté en vigor en cada momento.

3. Tramos

Los 15 tramos que entran en vigor en 2023 son los siguientes:

4. Cambios de tramo

Los autónomos podrán cambiar su base de cotización en función de su previsión de ingresos netos (descontando los costes de desarrollar su actividad) hasta seis veces al año.

5. Cálculo rendimientos

Los rendimientos netos se calcularán para el caso de ser autónomo persona física sumando todos los ingresos de la actividad, restándole todos los gatos que sean deducibles de la actividad, sumándole la cuota de autónomos y restando un 7% de gastos genéricos. Si eres autónomo societario deberás sumar todos los ingresos que recibas, dinerarios o en especie ,y restarle un 3% de gastos genéricos

6. Acción protectora

La reforma incluye una importante mejora en el esquema de protección por cese de actividad de los trabajadores por cuenta propia.

7. Bajos ingresos

Los autónomos con ingresos más bajos experimentarán una reducción de su cuota de más del 30% respecto a la actual. Los trabajadores autónomos con rendimientos por debajo del SMI, entre los que abundan jóvenes y mujeres, pagarán cuotas entre 200 y 260 euros al mes en 2025.

8. Cuotas bonificadas o Tarifa Reducida

Se fija una cuota bonificada para los nuevos autónomos de 80 euros durante doce meses - sistema anteriormente conocido como Tarifa Plana y que pasará a llamarse Tarifa Reducida - , extensible a otros doce meses adicionales cuando los ingresos netos siguen siendo bajos.