Consejos para que los autónomos sepan qué hacer cuando comiencen a cotizar por ingresos reales en 2023

Los expertos hacen una serie de recomendaciones a los autónomos, según sea su tipo - persona física, societarios, colaboradores, moduleros, etc. - antes de que comiencen a cotizar por ingresos reales en 2023.

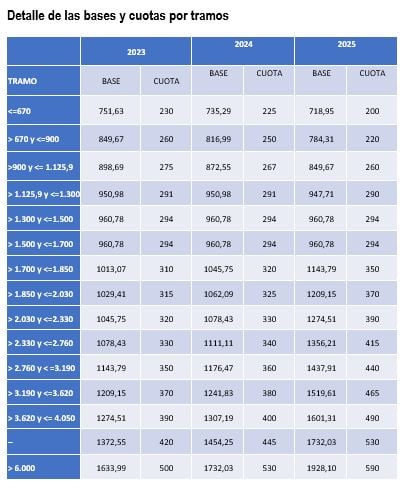

Sólo queda un mes y medio para que todos los autónomos comiencen a cotizar a la Seguridad Social en función de sus rendimientos netos. Aunque el Gobierno aún no ha determinado la fecha en la que los trabajadores por cuenta propia deban comunicarle su nueva cuota a la Seguridad Social, los expertos en primera instancia recomiendan a los afiliados al RETA ir ya estimando de antemano cuál serán sus rendimientos netos en 2023 para saber así su futura base de cotización.

El principal consejo que cualquier autónomo debe seguir, ya sea en estimación directa, societario, por módulos, colaborador o en pluriactividad es “hacer una previsión de sus rendimientos netos de cara a la futura cotización por ingresos reales”, explicó Celia Ferrero, vicepresidenta de la Federación Nacional de Asociaciones de Trabajadores Autónomos (ATA). Para ello, continuó la experta, deberán aplicar la fórmula recogida en Real Decreto-Ley 13/2022 donde se recoge la reforma para cada uno de los distintos supuestos.

Ir calculando ya cuáles serán los rendimientos netos en 2023

“La cuestión es tenerlo todo programado antes de empezar a cotizar por el nuevo sistema”, añadió Ferrero. Los autónomos deben saber de antemano lo que piensan ingresar en 2023 para ajustarse a una de las bases de cotización que la Seguridad Social ya ha adelantado.

Si los autónomos han estado pagando una cuota que se ajusta a los ingresos que hasta ahora han tenido y son previsibles para el 2023 “no deberían tener ninguna sorpresa con el cambio de sistema”, agregó la vicepresidenta de ATA. Y esto es lo que va a suceder en la mayoría de los casos. Un número elevado de autónomos están pagando ya en función de sus ingresos reales. De hecho, la mayor parte verán que su cuota se queda igual o, incluso, baja en 2023.

No obstante, los trabajadores por cuenta propia deberán estar “muy atentos a lo largo de todo el ejercicio a si su estimación que hicieron a principio del ejercicio se queda corta o está pagando demás a la Seguridad Social”, afirmó Ferrero. En cualquier caso, “siempre será mejor sobrecotizar que quedarse corto”. La Seguridad Social le devolverá el exceso de cuota aunque “no lo percibirá hasta octubre o noviembre del ejercicio siguiente”, especificó la experta.

¿Y si el autónomo ha calculado mal sus futuros ingresos o el año ha ido peor de lo que esperaba?

Si un autónomo ha pagado demás a la Seguridad Social porque o bien calculó mal sus rendimientos netos en 2023 o porque el negocio ha sufrido reveses y han bajado los ingresos, no le devolverán su exceso de cotización hasta octubre o noviembre de 2024. “Por eso es tan importante calcular bien y aplicar la formula. Si un autónomo se equivoca en enero de 2023– aunque siempre puede ir cambiando su base de cotización cada dos meses – no percibirá hasta octubre de 2024 lo que por derecho le corresponde”, expuso Ferrero.

¿Y si al autónomo le interesa sobrecotizar para mejorar sus prestaciones?

Hay autónomos que en este momento están pagando cuotas por encima de lo que le correspondería en función del nivel de sus rendimientos netos. Eso es así porque destinan a su cotización un porcentaje de sus ingresos mayor que otros autónomos con el fin de obtener mejores prestaciones, sobre todo la jubilación. Es decir, pagan a la Seguridad Social más de lo que les correspondería. La opción de sobrecotizar sólo se aplicará para aquellos que afiliados al RETA que “antes del 1 de enero de 2023 estén en un tramo de cotización superior al que le correspondería por sus ingresos”, continuó la vicepresidenta de ATA.

No se aplicará a aquellos autónomos que después del 1 de enero del 2023 decidan sobrecotizar por encima de lo que son sus rendimientos netos. Es más, no lo podrán consolidar y la Seguridad Social le devolverá de oficio todas las cuotas que haya pagado de más. Sin embargo, aquellos que ya venían sobrecotizando con anterioridad, “existirá la opción de renuncia al exceso de cotización que le ofrecerá la Seguridad Social para salvaguardarlo de cara a sus mayores prestaciones pero, para ello, el autónomo deberá estar una base muy por encima de la que le corresponde”, matizó Ferrero.

¿Y como los autónomos pueden saber lo que realmente deben cotizar?

“Para que no surja ningún miedo respecto a este nuevo sistema lo mejor es estar en continua comunicación con nuestro gestor”, recomendó Ferrero. Es cierto que, como afirmó la experta, la Seguridad Social aún no han comunicado a los afiliados al RETA cuándo deberán informar a la Tesorería de cuál es su base de cotización por ingresos reales.

Eso lo sabrán a través del portal Import@ss que aún se encuentra en fase de actualización. Los autónomos deben estar muy atentos a los medios especializados y a este portal en donde se les informará de todas las comunicaciones de la Seguridad Social respecto al nuevo sistema de cotización e, incluso, podrán calcular su nueva cuota en función de sus rendimientos netos anuales. “El portal aún no está en marcha y es donde se encuentra el simulador y los autónomos cada dos meses podrán hacer sus cambios de base. Mi máxima recomendación es estar en continua comunicación con el gestor y con el portal de la Seguridad Social”, concretó Ferrero.

¿Y cómo pueden ahora los autónomos calcular su cuota en función de sus ingresos reales?

El portal Import@s establecerá la formula de manera automática, han prometido desde la Seguridad Social. No obstante, ya existe una fórmula para determinar este importe que difiere de los rendimientos netos fiscales que se declaran en el IRPF. Mientras que, en la declaración de Hacienda se calculan los rendimientos descontando a los ingresos, los gastos deducibles incluidas las cuotas, en la fórmula para calcular la futura cuota a la Seguridad Social se descontarán igualmente a los ingresos los gastos deducibles, se sumarán las cuotas que ha pagado el autónomo a la Seguridad Social durante el ejercicio y se restará el 7% o un 3% (si se es societario), en concepto de gastos de imposible justificación. Una vez obtenida la cifra, se debe dividir entre 12 meses. El resultado es el rendimiento neto mensual por el que deberán cotizar. A través de esta fórmula, prosiguió Ferrero, los autónomos pueden adelantarse al nuevo sistema de cotización y hacer las previsiones pertinentes en su negocio en materia de costes. Conocer la cuota y los rendimientos es clave para no cometer errores y tener mayor liquidez en el negocio.

¿Y si mis rendimientos netos disminuyen durante el año?

En el caso de que un autónomo cotice menos de lo que ha ingresado no debe preocuparse, cada dos meses podrá corregir su base de cotización para no deberle nada a la Tesorería e incluso podrá hacerlo al final de cada ejercicio. Por el contrario, como adelantó la experta, si ha cotizado demás y no se lo puede permitir, lo mejor es ajustar “lo máximo posible nuestra base a los rendimientos reales para que ese exceso de cotización no tarde en volver a la cuenta del trabajador por cuenta propia y tenga más liquidez en su actividad”, agregó la vicepresidenta de ATA.

Con el nuevo sistema de cotización, los autónomos podrán cambiar su cuota de cada dos meses. Un trámite que podrán realizar a través de la herramienta de Import@ss, siempre y cuando se realice durante las siguientes fechas:

- 1 de marzo, si la solicitud se formula entre el 1 de enero y el 28/29 de febrero.

- 1 de mayo, si la solicitud se formula entre el 1 de marzo y el 30 de abril.

- 1 de julio, si la solicitud se formula entre el 1 de mayo y el 30 de junio.

- 1 de septiembre, si la solicitud se formula entre el 1 de julio y el 31 de agosto.

- 1 de noviembre, si la solicitud se formula entre el 1 de septiembre y el 31 de octubre.

- 1 de enero del año siguiente, si la solicitud se formula entre el 1 de noviembre y el 31 de diciembre.

Esta novedad les permitirá adaptar más fielmente el funcionamiento de su negocio al pago de sus cuotas. No obstante, si un autónomo soporta unas cotizaciones superiores a su nivel de rendimientos, la Seguridad Social le devolverá las cuotas abonadas de más. Por el contrario, si un autónomo cotiza menos de lo que al año siguiente Hacienda comprueba que ha ingresado, tendrá que pagar la diferencia.

¿Y si estoy en pluriactividad?

Respecto al cálculo de su base de cotización de los autónomos en pluriactividad – que trabaja por cuenta propia y a su vez como asalariado - y la cuota que deberá abonar a la Tesorería, será exactamente igual que la del resto de afiliados al RETA. Los autónomos en pluriactividad sólo tendrán que calcular los rendimientos de su actividad profesional, no aquellos derivados de su trabajo por cuenta ajena. Una vez aplique la fórmula y determine sus previsiones de ingresos, sabrá cuánto pagará al mes a la Seguridad Social. Sin embargo, matizo la vicepresidenta de ATA, estos autónomos cotizarán por cese de actividad o incapacidad temporal, dado que esta prestación ya la recibieran del Régimen General de la Seguridad Social.

¿Y sin soy societario o autónomo colaborador?

La vicepresidenta de ATA añadió que todos aquellos autónomos societarios, que tengan ingresos inferiores o iguales al SMI, cotizarán por una base mínima de 1.000 euros al mes. “Por debajo del SMI, que marca la base mínima de cotización, daría igual lo que pagaran porque su cotización será exactamente la misma”, comentó Ferrero. En el caso de los societarios deben tener en cuenta que para calcular su cuota en base a la formula presentada por la Seguridad Social, deberán aplicar un 3% en vez de un 7% como hacen el resto de autónomos: estimación directa, objetiva, pluriactividad y colaboradores.

“La cotización de un autónomo societario o persona jurídica es prácticamente igual que la de un autónomos persona física. La clave de esta reforma del sistema cotización para este colectivo es que la base mínima de cotización se establecerá en 1.000 euros para 2023. En el 2024 y el 2025 dicha base se establecerá o definirá en los Presupuestos Generales del Estado. A partir de 2026, pasarán a formar parte del grupo 7 de cotización del Régimen General (Auxiliares administrativos en la actualidad) donde se indicará cuál es su base de cotización”, afirmó Laura Gómez Lima, vicesecretaria general de la Federación Nacional de Asociaciones de Trabajadores Autónomos (ATA).

A partir del próximo año los autónomos colaboradores no podrán cotizar por debajo del Salario Mínimo Interprofesional”, añadió Ferrero. Es decir, estos trabajadores por cuenta propia que desempeñan su actividad colaborando con un familiar dueño de un negocio no podrán estar por debajo de las bases mínimas, a diferencia de otros profesionales por cuenta propia que podrán pagar menos cuota porque sus rendimientos anuales les permiten acogerse a bases inferiores a la mínima. “Cómo los familiares colaboradores no declararán sus ingresos – dado que esta función le corresponde al autónomo a cargo del negocio – tendrán una base mínima de cotización de 1.000 euros al mes y una cuota mensual mínima de 306 euros”, afirmó la vicepresidenta de ATA

¿Y si soy un autónomo en estimación objetiva o en módulos?

“El cálculo de los autónomos en módulos – peluquerías, restaurantes, etc. – se hace igual que para los autónomos en estimación directa o personas jurídicas. Sin embargo se tendrá en cuenta el rendimiento neto previo para el cálculo de su cuota a la Seguridad Social”, explicó la vicepresidenta de ATA. En el caso de los autónomos en estimación objetiva, el rendimiento neto previo será la suma de las cuantías correspondientes a los signos o módulos previstos para cada la actividad en cuestión.

Los autónomos en Tarifa Plana deben adelantarse también a la cotización por ingresos reales

“Todos los trabajadores por cuenta propia que estén en la modalidad de Tarifa Plana antes del 1 de enero de 2023 mantendrán las mismas condiciones que se definieron al solicitar la bonificación”, explicó Alberto Ara, abogado laboralista. Sin embargo, tal y como recomendó la vicepresidenta de ATA, Celia Ferrero, deben estar muy atentos al fin de esta bonificación. Dado que, cuando concluya, tendrán que comenzar a cotizar por ingresos reales como cualquier autónomo. Para ello deberán aplicar la formula en función a su actividad económica.